نظام سويفت (SWIFT): البنية التحتية العالمية للتحويلات المالية

مقدمة

يعد نظام سويفت (Society for Worldwide Interbank Financial Telecommunication) العمود الفقري للمعاملات المالية الدولية، حيث يسهم في تسهيل تبادل المعلومات المالية بين المؤسسات المالية حول العالم بطريقة آمنة وفعّالة. منذ تأسيسه في عام 1973، تطور سويفت ليصبح النظام الأكثر اعتمادًا في نقل التعليمات المالية، مما يعزز من كفاءة الأسواق المالية العالمية ويضمن تسيير العمليات المالية بسلاسة.

تاريخ نظام سويفت

التأسيس والنشأة

تأسس نظام سويفت في 1973 بمبادرة من مجموعة من البنوك الأوروبية التي أدركت الحاجة إلى نظام موحد لنقل التعليمات المالية بين البنوك المختلفة. كان الهدف الرئيسي هو إنشاء شبكة اتصالات دولية تسمح بتبادل الرسائل المالية بطريقة موثوقة وآمنة، مما يقلل من الاعتماد على الوسائل التقليدية مثل الفاكسات والهواتف.

التطور والنمو

منذ انطلاقه، شهد سويفت نموًا سريعًا ليصبح النظام الرائد في نقل التعليمات المالية الدولية. توسعت شبكته لتشمل الآن أكثر من 11,000 مؤسسة مالية في أكثر من 200 دولة، مما يعكس اعتماده الواسع في قطاع البنوك والخدمات المالية.

البنية التقنية لنظام سويفت

البنية التحتية الشبكية

يعتمد نظام سويفت على بنية تحتية شبكية متطورة تضمن نقل الرسائل المالية بكفاءة وأمان. تتكون هذه البنية من مراكز بيانات موزعة جغرافيًا لضمان التوفرية العالية وتقليل مخاطر الانقطاع. يستخدم النظام بروتوكولات تشفير متقدمة لحماية البيانات وضمان سرية المعلومات المتبادلة بين المؤسسات المالية.

تنسيق الرسائل (Message Formats)

يعتمد سويفت على مجموعة من تنسيقات الرسائل الموحدة التي تسهل فهم وتفسير التعليمات المالية بين المؤسسات المختلفة. أشهر هذه التنسيقات هي رسائل سويفت من النوع MT (Message Type) وISO 20022، الذي يمثل الجيل الأحدث من تنسيقات الرسائل المالية الموحدة.

رسائل MT

رسائل MT هي تنسيقات قديمة لكنها لا تزال مستخدمة على نطاق واسع في النظام. تتكون هذه الرسائل من مجموعة من الحقول المحددة التي تحتوي على معلومات مثل تفاصيل الدفع، الحسابات البنكية، والمعلومات التنظيمية.

ISO 20022

يعتبر ISO 20022 معيارًا حديثًا لتنسيق الرسائل المالية، ويتميز بمرونته وقدرته على دعم مجموعة واسعة من العمليات المالية. يسهل هذا المعيار تبادل البيانات بشكل أكثر دقة وتفصيلاً، مما يعزز من كفاءة العمليات المالية ويقلل من الأخطاء.

الأمان والحماية

يعتبر الأمان من أهم أولويات نظام سويفت، حيث يتعامل مع كميات هائلة من البيانات المالية الحساسة. يستخدم النظام تقنيات تشفير متقدمة لضمان سرية وسلامة الرسائل المالية. بالإضافة إلى ذلك، يتم تطبيق إجراءات صارمة للتحقق من هوية المؤسسات المالية المشاركة في النظام، مما يقلل من مخاطر الاحتيال والهجمات الإلكترونية.

دور سويفت في النظام المالي العالمي

تسهيل التحويلات المالية الدولية

يعد سويفت الوسيلة الأساسية لنقل التعليمات المالية بين البنوك والمؤسسات المالية حول العالم. يسهل هذا النظام عمليات التحويلات الدولية من خلال توفير وسيلة سريعة وآمنة لتبادل المعلومات المالية، مما يعزز من كفاءة الأسواق المالية ويقلل من تكاليف المعاملات.

تعزيز الشفافية والامتثال التنظيمي

يساهم سويفت في تعزيز الشفافية في العمليات المالية من خلال توفير سجلات دقيقة ومفصلة للمعاملات. كما يساعد النظام المؤسسات المالية في الامتثال للمتطلبات التنظيمية المختلفة من خلال توفير أدوات وتقارير تدعم عمليات التدقيق والمراجعة.

دعم الابتكار والتكنولوجيا المالية

يعمل سويفت على دعم الابتكار في قطاع التكنولوجيا المالية من خلال توفير منصات وأدوات تكنولوجية متطورة تمكن المؤسسات المالية من تطوير خدماتها وتحسين كفاءتها. يسهم هذا الدعم في تعزيز التنافسية وتلبية احتياجات العملاء بشكل أفضل.

التحديات التي تواجه نظام سويفت

التهديدات الأمنية

على الرغم من التدابير الأمنية المتقدمة، يواجه نظام سويفت تهديدات مستمرة من الهجمات السيبرانية والاختراقات الأمنية. يتطلب الحفاظ على أمان النظام تحديثًا مستمرًا للتقنيات الأمنية وتدريبًا مستمرًا للكوادر البشرية لمواجهة التحديات الجديدة.

التوافق مع المعايير التنظيمية

يتعين على سويفت التكيف مع التغيرات المستمرة في اللوائح والمعايير التنظيمية الدولية. يتطلب هذا التكيف استثمارات مستمرة في تطوير النظام وتحديثه لضمان الامتثال للمتطلبات الجديدة دون التأثير على كفاءة العمليات.

المنافسة من الأنظمة البديلة

ظهور أنظمة نقل مالية جديدة وتقنيات مالية مبتكرة قد يشكل تحديًا لنظام سويفت، خاصة مع ظهور العملات الرقمية والتكنولوجيا اللامركزية. يتطلب مواجهة هذه التحديات تطوير استراتيجيات مبتكرة لتعزيز قيمة النظام وضمان استمراريته في ظل التغيرات التكنولوجية السريعة.

مستقبل نظام سويفت

التحول الرقمي والتكنولوجيا المتقدمة

يشهد نظام سويفت تحولًا رقميًا مستمرًا يتضمن تبني تقنيات مثل الذكاء الاصطناعي والتحليلات المتقدمة لتحسين كفاءة العمليات وزيادة الأتمتة. يسهم هذا التحول في تقليل الأخطاء البشرية وتعزيز سرعة ودقة نقل الرسائل المالية.

التكامل مع العملات الرقمية

يستكشف سويفت إمكانيات التكامل مع العملات الرقمية والنظم المالية اللامركزية، مما قد يفتح آفاقًا جديدة للتوسع وتقديم خدمات مالية مبتكرة. يتطلب هذا التكامل تطوير بنية تحتية متطورة وضمان توافق النظام مع المعايير الجديدة المتعلقة بالعملات الرقمية.

تعزيز التعاون الدولي

يسعى نظام سويفت إلى تعزيز التعاون مع المؤسسات المالية الدولية والحكومات لتطوير معايير مشتركة وتحسين البنية التحتية للنظام. يهدف هذا التعاون إلى تعزيز الاستقرار المالي العالمي وتسهيل تبادل المعلومات المالية بطريقة آمنة وفعّالة.

الجدول: مقارنة بين تنسيقات رسائل سويفت

| المعيار | الوصف | الاستخدام الرئيسي |

|---|---|---|

| MT | تنسيقات رسائل سويفت التقليدية | التحويلات المالية الأساسية |

| ISO 20022 | معيار حديث لتنسيق الرسائل المالية | العمليات المالية المتقدمة والتقارير |

| MX | تنسيقات رسائل تعتمد على XML |

الخاتمة

يشكل نظام سويفت العمود الفقري للمعاملات المالية الدولية، حيث يساهم في تسهيل تبادل المعلومات المالية بين المؤسسات المالية حول العالم بطريقة آمنة وفعّالة. من خلال تبنيه لأحدث التقنيات وضمان الامتثال للمعايير التنظيمية، يستمر سويفت في تعزيز كفاءة الأسواق المالية العالمية ودعم الابتكار في قطاع التكنولوجيا المالية. على الرغم من التحديات المستمرة، فإن التزام سويفت بالأمان والتطوير المستدام يضمن استمراريته كأداة حيوية في النظام المالي العالمي.

المراجع

- Society for Worldwide Interbank Financial Telecommunication (SWIFT). (2023). SWIFT User Handbook. Retrieved from SWIFT Official Website

- ISO. (2022). ISO 20022 Financial Services. International Organization for Standardization.

- Financial Stability Board. (2021). The Role of SWIFT in Global Financial Stability. Retrieved from FSB Reports

- KPMG. (2020). SWIFT: Navigating the Future of Financial Messaging. Retrieved from KPMG Publications

معلومات أكثر

هل تحتاج إلى تحويل الأموال إلى الخارج؟ اليوم ، من السهل الدخول إلى أحد البنوك وتحويل الأموال في أي مكان حول العالم ، ولكن كيف يحدث هذا؟ وراء معظم تحويلات الأموال والأمان الدولية نظام سويفت Society for Worldwide Interbank Financial Communications (SWIFT). SWIFT و هي شبكة مراسلة واسعة تستخدمها البنوك والمؤسسات المالية الأخرى لإرسال واستقبال المعلومات بسرعة ودقة وأمان ، مثل تعليمات تحويل الأموال.

أرسلت أكثر من 11000 مؤسسة عضو في SWIFT عالميًا ما متوسطه 42 مليون رسالة يوميًا عبر الشبكة في عام 2021 ، وهو ما يمثل زيادة بنسبة 11.4٪ عن عام 2020.

في هذه المقالة ، نستكشف ما يفعله SWIFT وكيف يعمل وكيف يربح المال.

الفكرالرئيسية لنظام سويفت

- جمعية الاتصالات المالية العالمية بين البنوك (SWIFT) هي جمعية تعاونية مملوكة للأعضاء توفر معاملات مالية آمنة ومأمونة لأعضائها.

- تسمح شبكة الدفع هذه للأفراد والشركات بأخذ مدفوعات إلكترونية أو مدفوعات بالبطاقة حتى إذا كان العميل أو البائع يستخدم بنكًا مختلفًا عن المدفوع لأمره.

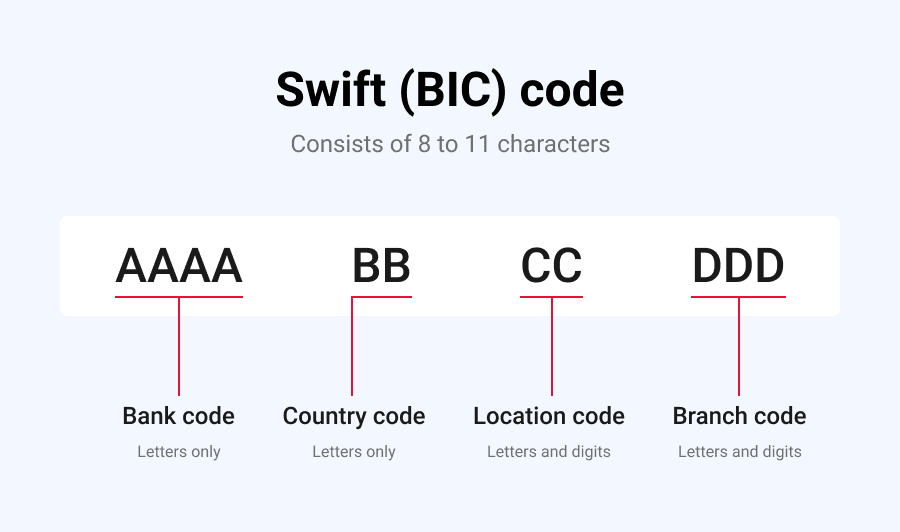

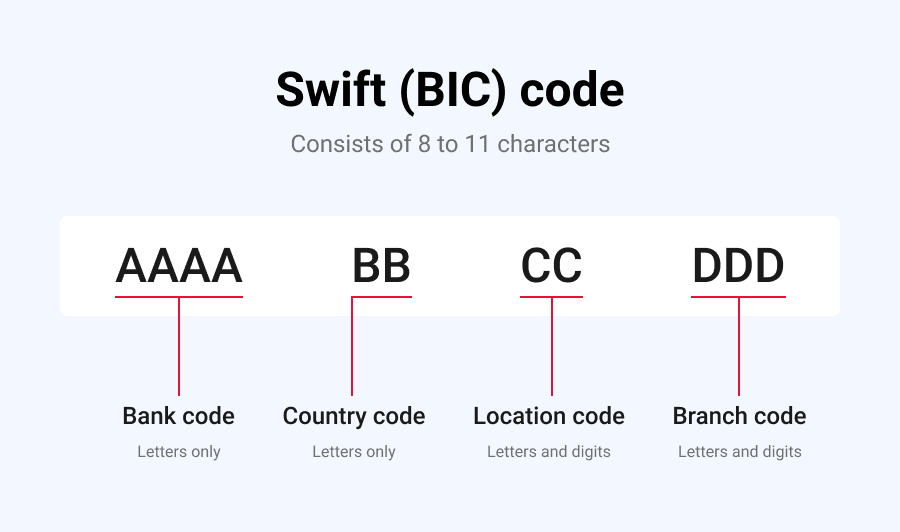

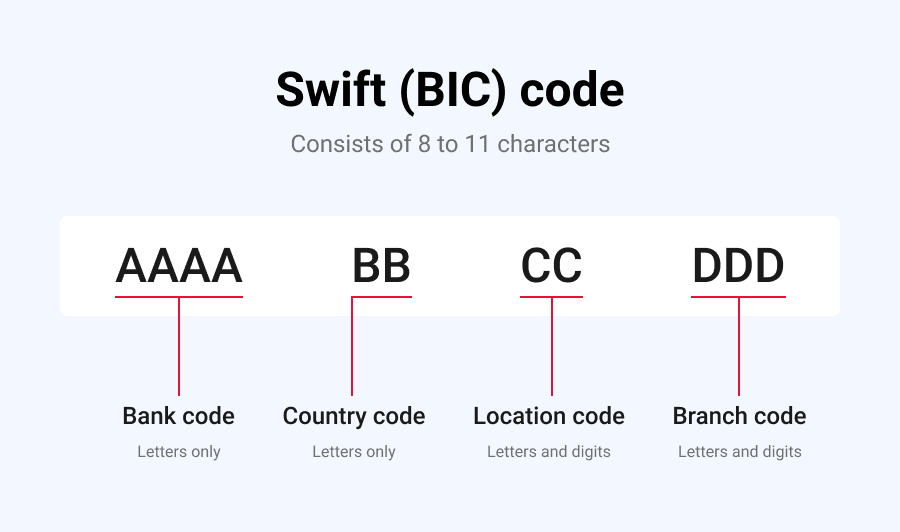

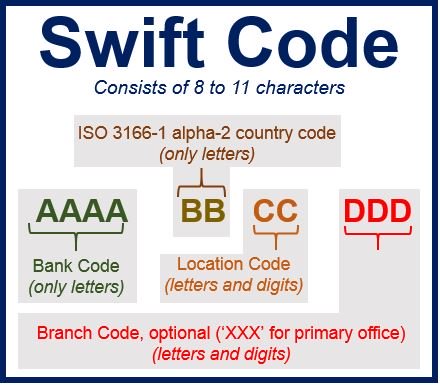

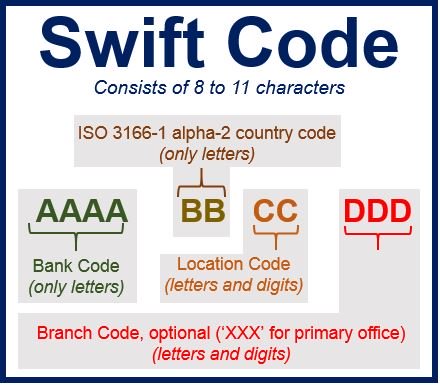

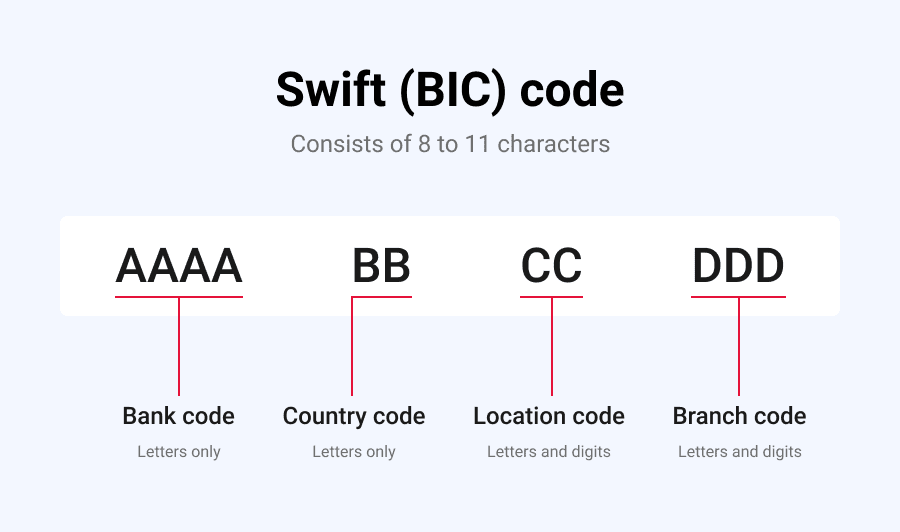

- تعمل SWIFT عن طريق تعيين رمز معرف فريد لكل مؤسسة عضو لا يحدد فقط اسم البنك ولكن البلد والمدينة والفرع.

- في فبراير 2022 ، أزالت الولايات المتحدة والاتحاد الأوروبي بعض البنوك الروسية الرئيسية من نظام SWIFT ، مما زاد من عقوباتهما الاقتصادية على روسيا بسبب أفعالها في أوكرانيا.

الأجواء داخل معاملة سويفت

SWIFT هي شبكة رسائل تستخدمها المؤسسات المالية لنقل المعلومات والتعليمات بأمان من خلال نظام موحد للرموز. على الرغم من أن SWIFT أصبحت جزءًا مهمًا من البنية التحتية المالية العالمية ، إلا أنها ليست مؤسسة مالية بحد ذاتها: لا تحتفظ SWIFT بأصول أو تنقلها. بدلاً من ذلك ، تكمن فائدتها في قدرتها على تسهيل الاتصال الآمن والفعال بين المؤسسات الأعضاء.

يعين SWIFT لكل مؤسسة مالية رمزًا فريدًا يتكون إما من ثمانية أحرف أو 11 حرفًا. يُطلق على الرمز بشكل متبادل رمز معرف البنك (BIC) أو رمز SWIFT أو معرف SWIFT أو رمز ISO 9362. 4 لفهم كيفية تعيين الرمز ، دعونا نلقي نظرة على البنك الإيطالي UniCredit Banca ، ومقره في ميلانو. يحتوي على رمز SWIFT المكون من 8 أحرف UNCRITMM. 5

- الأحرف الأربعة الأولى: رمز المعهد (UNCR for UniCredit Banca)

- الحرفان التاليان: رمز البلد (IT لبلد إيطاليا)

-

الحرفان التاليان: الموقع / رمز المدينة (MM لميلانو)

- الأحرف الثلاثة الأخيرة: اختيارية ، ولكن تستخدمها المؤسسات لتعيين رموز للفروع الفردية.

لنفترض أن أحد عملاء فرع بنك أمريكا ( BAC ) في نيويورك يريد إرسال الأموال إلى صديقه الذي يعمل في البنوك في فرع UniCredit Banca في البندقية. يمكن لعميل نيويورك زيارة فرع بنك أمريكا باستخدام رقم حساب صديقه ورمز SWIFT الفريد الخاص بـ UniCredit Banca لفرعها في البندقية.

سيرسل Bank of America رسالة SWIFT لتحويل الدفع إلى فرع UniCredit Banca عبر شبكة SWIFT الآمنة. بمجرد أن يتلقى Unicredit Banca رسالة SWIFT حول الدفعة الواردة ، سيقوم بتسوية الأموال وإيداعها في حساب الصديق الإيطالي.

بقدر قوة SWIFT ، ضع في اعتبارك أنه مجرد نظام مراسلة. لا تحتفظ SWIFT بأي أموال أو أوراق مالية ، ولا تدير حسابات العملاء. 6

العالم قبل SWIFT

قبل SWIFT ، كانت Telex هي الوسيلة الوحيدة المتاحة لتأكيد الرسائل لتحويل الأموال الدولي . تم إعاقة التلكس بسبب السرعة المنخفضة والمخاوف الأمنية وتنسيق الرسائل المجاني. بمعنى آخر ، لم يكن لدى Telex نظام موحد من الرموز مثل SWIFT لتسمية البنوك ووصف المعاملات. كان على مرسلي التلكس وصف كل معاملة في جمل يتم تفسيرها وتنفيذها من قبل المستلم . أدى هذا إلى العديد من الأخطاء البشرية ، فضلاً عن إبطاء وقت المعالجة. 7

للتحايل على هذه المشكلات ، تم تشكيل نظام SWIFT في عام 1973. 8 شكلت ستة بنوك دولية كبرى مجتمعًا تعاونيًا لتشغيل شبكة عالمية من شأنها نقل الرسائل المالية بطريقة آمنة وفي الوقت المناسب. 9

لماذا SWIFT مسيطر؟

وفقًا لمدرسة لندن للاقتصاد ، “بدأ دعم شبكة مشتركة … في تحقيق شكل مؤسسي … في أواخر الستينيات ، عندما كان Société Financière Européenne (SFE ، وهو اتحاد من ستة بنوك رئيسية مقرها في لوكسمبورغ وباريس) ، بدأ مشروع “تبديل الرسائل”. ” 10

ثم تأسست SWIFT في عام 1973 مع 239 بنكًا في 15 دولة. بحلول عام 1977 ، توسعت إلى 518 مؤسسة في 22 دولة. في عام 2022 ، هناك أكثر من 11000 عضو مؤسسي ينتمون إلى أكثر من 200 دولة وإقليم. 11

على الرغم من وجود خدمات رسائل أخرى مثل Fedwire و Ripple و Clearing House Interbank Payments System (CHIPS) ، إلا أن SWIFT تواصل الاحتفاظ بمكانتها المهيمنة في السوق. قد يُعزى نجاحها إلى كيفية إضافة رموز رسائل جديدة باستمرار لنقل المعاملات المالية المختلفة وأمن نظامها الأساسي.

بينما بدأت SWIFT في المقام الأول بإرشادات الدفع البسيطة ، فإنها ترسل الآن رسائل لمجموعة متنوعة من الإجراءات ، بما في ذلك المعاملات الأمنية ومعاملات الخزانة والمعاملات التجارية ومعاملات النظام. في أحدث تقرير لـ Swift ، اعتبارًا من يناير 2022 ، أظهرت البيانات أن 44.5٪ من حركة SWIFT لا تزال مخصصة للرسائل المستندة إلى الدفع ، و 50.6٪ تمثل المعاملات الأمنية ، وتدفقات حركة المرور المتبقية إلى الخزينة ، والتجارة ، ومعاملات النظام. 12

أدت هيمنة SWIFT العالمية إلى أن تصبح اعتبارًا مهمًا في الجغرافيا السياسية. في عام 2012 ، فرض الاتحاد الأوروبي عقوبات على البنوك في إيران ، وفصلها عن نظام سويفت. في فبراير 2022 ، وافق القادة في الولايات المتحدة والاتحاد الأوروبي على إزالة بعض البنوك في روسيا من نظام SWIFT.

من يستخدم سويفت؟

في البداية ، صمم مؤسسو SWIFT الشبكة لتسهيل الاتصال حول الخزينة والمعاملات المراسلة فقط. سمحت قوة تصميم تنسيق الرسالة بإمكانية التوسع الهائلة التي توسعت من خلالها SWIFT تدريجياً لتقديم الخدمات لما يلي:

- البنوك

- معاهد الوساطة وبيوت التجارة

- تجار الأوراق المالية

- شركات إدارة الأصول

- غرف المقاصة

- المستودعات

- التبادلات

- بيوت الأعمال التجارية للشركات

- المشاركون في سوق الخزينة ومقدمي الخدمات

- الصرافة ووسطاء النقد 13 14 15

الخدمات التي تقدمها SWIFT

يقدم نظام SWIFT العديد من الخدمات التي تساعد الشركات والأفراد على إتمام معاملات تجارية سلسة ودقيقة. بعض الخدمات المقدمة مذكورة أدناه.

التطبيقات

تتيح اتصالات SWIFT الوصول إلى مجموعة متنوعة من التطبيقات ، والتي تشمل مطابقة التعليمات في الوقت الفعلي لمعاملات الخزانة والفوركس ، والبنية التحتية للسوق المصرفي لمعالجة تعليمات الدفع بين البنوك ، والبنية التحتية لسوق الأوراق المالية لمعالجة تعليمات المقاصة والتسوية للمدفوعات والأوراق المالية والفوركس ، والمشتقات المعاملات . 16

ذكاء الأعمال

أدخلت SWIFT مؤخرًا لوحات معلومات وأدوات مساعدة لإعداد التقارير تمكن العملاء من الحصول على عرض ديناميكي في الوقت الفعلي لمراقبة الرسائل والنشاط وتدفق التجارة وإعداد التقارير. 17 تتيح التقارير إمكانية التصفية استنادًا إلى المنطقة والبلد وأنواع الرسائل والمعلمات ذات الصلة.

خدمات الامتثال

تستهدف الخدمات المتعلقة بالامتثال للجرائم المالية ، SWIFT تقدم التقارير والمرافق مثل اعرف عميلك ( KYC ) ، والعقوبات ، ومكافحة غسل الأموال ( AML ). 16

المراسلة والاتصال وحلول البرامج

يكمن جوهر أعمال SWIFT في توفير شبكة آمنة وموثوقة وقابلة للتطوير لحركة الرسائل بسلاسة. من خلال محاور المراسلة والبرامج واتصالات الشبكة المختلفة ، تقدم SWIFT العديد من المنتجات والخدمات التي تمكن عملائها النهائيين من إرسال واستقبال رسائل المعاملات.

كيف تجني سويفت المال؟

SWIFT هي منظمة تعاونية مملوكة من قبل أعضائها. 18 يتم تصنيف الأعضاء إلى فئات على أساس ملكية الأسهم. 19 يدفع جميع الأعضاء رسوم الانضمام لمرة واحدة بالإضافة إلى رسوم الدعم السنوية التي تختلف حسب فئات الأعضاء.

تفرض SWIFT أيضًا رسومًا على المستخدمين مقابل كل رسالة بناءً على نوع الرسالة وطولها. تختلف هذه الرسوم أيضًا حسب حجم استخدام البنك ؛ توجد مستويات مختلفة من الرسوم للبنوك التي تولد أحجامًا مختلفة من الرسائل. 20

بالإضافة إلى ذلك ، أطلقت SWIFT خدمات إضافية كما هو موضح أعلاه. هذه مدعومة بتاريخ طويل من البيانات التي تحتفظ بها SWIFT. وتشمل ذكاء الأعمال والبيانات المرجعية وخدمات الامتثال وتقدم مصادر دخل أخرى لـ SWIFT. 16

تحديات سويفت

غالبية عملاء SWIFT لديهم أحجام معاملات ضخمة لا يكون الإدخال اليدوي للتعليمات فيها عمليًا. تتزايد الحاجة إلى أتمتة إنشاء رسائل SWIFT ومعالجتها ونقلها. ومع ذلك ، يأتي هذا بتكلفة وزيادة النفقات التشغيلية التشغيلية.

على الرغم من نجاح SWIFT في توفير برنامج للأتمتة ، إلا أن هذا يأتي أيضًا بتكلفة. قد تحتاج SWIFT إلى الاستفادة من مناطق المشكلات هذه لغالبية قاعدة عملائها . قد تجلب الحلول الآلية داخل هذا الفضاء تدفقًا جديدًا للدخل لـ SWIFT وتحافظ على مشاركة العملاء على المدى الطويل.

سويفت والعقوبات

نظرًا لاعتمادها على SWIFT لإجراء اتصالات سريعة وسلسة وآمنة ، فإن البلدان في جميع أنحاء العالم لديها حافز للبقاء في وضع جيد مع المنظمة. يشرف على SWIFT البنوك المركزية لمجموعة العشرة (G10) ، لكنها منظمة محايدة تعمل لصالح جميع أعضائها. في السنوات الأخيرة ، ظهرت عدة مرات إمكانية استخدام عضوية SWIFT كعقوبة محتملة ضد الأعضاء. في عام 2012 ، على سبيل المثال ، أصدر الاتحاد الأوروبي عقوبة ضد إيران أجبرت “سويفت” على فصل البنوك الإيرانية الخاضعة للعقوبات.

في الآونة الأخيرة ، أعلن قادة من المملكة المتحدة والاتحاد الأوروبي والولايات المتحدة وكندا أن البنوك المختارة في روسيا سيتم فصلها عن SWIFT خلال غزوها لأوكرانيا في فبراير 2022. 21

الخط السفلي

احتفظت SWIFT بمكانتها المهيمنة في المعالجة العالمية لرسائل المعاملات. وقد دخلت مؤخرًا في مجالات أخرى ، مثل تقديم أدوات إعداد التقارير والبيانات لذكاء الأعمال ، مما يشير إلى استعدادها للبقاء مبتكرًا. على المدى القصير إلى المتوسط ، يبدو أن SWIFT تستعد لمواصلة السيطرة على السوق.

الخاتمة

يشكل نظام سويفت العمود الفقري للمعاملات المالية الدولية، حيث يساهم في تسهيل تبادل المعلومات المالية بين المؤسسات المالية حول العالم بطريقة آمنة وفعّالة. من خلال تبنيه لأحدث التقنيات وضمان الامتثال للمعايير التنظيمية، يستمر سويفت في تعزيز كفاءة الأسواق المالية العالمية ودعم الابتكار في قطاع التكنولوجيا المالية. على الرغم من التحديات المستمرة، فإن التزام سويفت بالأمان والتطوير المستدام يضمن استمراريته كأداة حيوية في النظام المالي العالمي.

المراجع

- Society for Worldwide Interbank Financial Telecommunication (SWIFT). (2023). SWIFT User Handbook. Retrieved from SWIFT Official Website

- ISO. (2022). ISO 20022 Financial Services. International Organization for Standardization.

- Financial Stability Board. (2021). The Role of SWIFT in Global Financial Stability. Retrieved from FSB Reports

- KPMG. (2020). SWIFT: Navigating the Future of Financial Messaging. Retrieved from KPMG Publications